Umsatzsteuerbefreiung oder Förderung? Das Photovoltaik-System im Überblick

Achtung

Angekündigte vorzeitige Abschaffung der Umsatzsteuerbefreiung von Photovoltaikanlagen

Häufig gestellte Fragen zum Thema Umsatzsteuerbefreiung für PV-Module finden Sie auf der Website des Bundesfinanzministeriums.

Photovoltaikanlagen, die nicht die Voraussetzungen für eine Umsatzsteuerbefreiung gemäß § 28 Absatz 62 und 63 UStG 1994 erfüllen, können weiterhin einen Antrag auf Förderung mittels Investitionszuschuss im Rahmen des EAG stellen.

Aktuelle Informationen zu den EAG-Investitionszuschüssen finden Sie auf der Website der EAG-Förderabwicklungsstelle. Die Termine für die Förder-Calls 2025 werden nach Kundmachung der EAG-Investitionszuschüsseverordnung-Strom 2025 umgehend veröffentlicht.

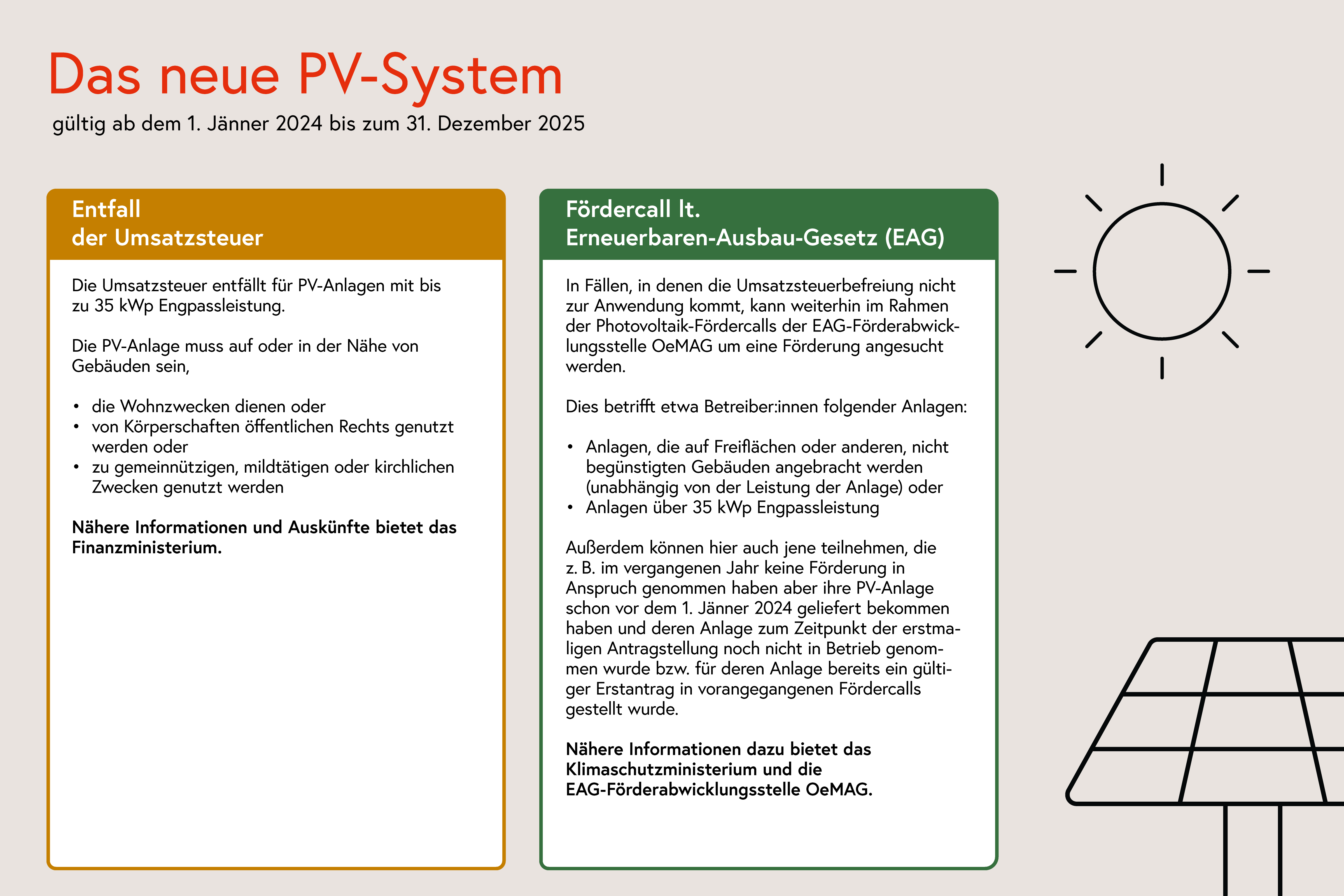

Um den Ausbau von Sonnenstrom in den nächsten Jahren weiter zu beschleunigen, gilt seit 1. Jänner 2024 ein vereinfachtes System: Für Photovoltaik-Anlagen bis 35 Kilowatt-Peak (kWp) sowie dazugehörige Speicher, sofern sie gemeinsam im Zuge von einem Projekt umgesetzt werden, gilt der Nullsteuersatz. Das bedeutet, es sind keine weiteren Förderanträge mehr notwendig, die Umsatzsteuer wird beim Kauf nicht berechnet.

Die Umsatzsteuerbefreiung gilt ab 1. Jänner 2024 für

- den Kauf und die Installation von Photovoltaik-Modulen mit einer Engpassleistung bis 35 kWp,

- deren Zubehör sowie Speicher, sofern diese gemeinsam angeschafft wurden,

sofern die Photovoltaik-Anlage auf oder in der Nähe von folgenden Gebäuden betrieben wird:

- Gebäuden, die Wohnzwecken dienen,

- Gebäuden, die von Körperschaften öffentlichen Rechts genutzt werden oder

- Gebäuden, die gemeinnützigen, mildtätigen oder kirchlichen Zwecken dienen.

Für Anlagen, bei denen die Umsatzsteuerbefreiung nicht zur Anwendung kommt (zum Beispiel Anlagen über 35 kWp oder Anlagen auf Betriebsgebäuden), kann weiterhin über das Erneuerbaren-Ausbau-Gesetz (EAG) bei den nächsten Fördercalls der EAG-Abwicklungsstelle (OeMAG) ein Förderantrag gestellt werden.

Hinweis

Bitte beachten Sie, dass die OeMAG Ihre Förderung nur genehmigen kann, wenn die eingereichten Rechnungen inklusive Umsatzsteuer ausgestellt wurden – andernfalls ist die OeMAG gesetzlich dazu verpflichtet, den Förderantrag abzulehnen.

Im Folgenden werden häufig gestellte Fragen bezüglich Abgrenzung Nullsteuersatz und EAG-Förderung beantwortet:

Wenn Ihr Projekt die Förderkriterien der EAG-Investitionszuschüsse-Verordnung-Strom erfüllt, erhalten Sie die Förderung. Bitte beachten Sie, dass die eingereichten Rechnungen von der EAG-Förderabwicklungsstelle OeMAG nur akzeptiert werden, wenn sie inklusive Umsatzsteuer ausgestellt wurden. Die Inanspruchnahme von sowohl der Umsatzsteuerbefreiung als auch der EAG-Förderung ist nicht möglich.

- Anlagen können auch nach Inbetriebnahme gefördert werden, wenn der erstmalige gültige Antrag (d.h. Teilnahme an einem Fördercall 2022 oder 2023) vor Inbetriebnahme eingereicht wurde. Dies gilt auch dann, wenn nach erstmaliger Antragstellung in dazwischen liegenden Fördercalls kein neuerlicher Antrag gestellt wurde. Als gültiger Antrag zählen Anträge, die zum Zeitpunkt der Ersteinreichung geltenden Fördervoraussetzungen erfüllt haben. Anträge aus 2022, die nach Beginn der Arbeiten eingereicht wurden, können nicht eingereicht werden, da es sich dabei nicht um gültige Erstanträge handelt.

- Wurde ein Ticket gezogen, wird der Zeitpunkt der Ticketziehung als Einreichzeitpunkt für Ihr Projekt herangezogen. Ab 2024 ist eine Ticketziehung nur noch am ersten Tag des Fördercalls vorgesehen. Sollten Sie am ersten Tag des Fördercalls kein Ticket gezogen haben, können Sie jedoch während der Zeit des Fördercalls trotzdem im EAG-Portal ein Projekt erstellen und dieses einreichen. Als Einreichzeitpunkt gilt dann der Zeitpunkt der Einreichung dieses Projektes.

Sie können im Rahmen des nächsten Photovoltaik-Fördercalls nach dem EAG einen Antrag auf Förderung stellen. Bitte achten Sie darauf, dass eingereichte Rechnungen von der EAG-Förderabwicklungsstelle OeMAG nur dann akzeptiert werden können, wenn sie mit Umsatzsteuer ausgestellt wurden.

Sie können im Rahmen des nächsten Photovoltaik-Fördercalls nach dem EAG einen Antrag auf Förderung stellen. Bitte achten Sie darauf, dass eingereichte Rechnungen von der EAG-Förderabwicklungsstelle OeMAG nur dann akzeptiert werden können, wenn sie mit Umsatzsteuer ausgestellt wurden.

Bei Photovoltaik-Anlagen auf Freiflächen beachten Sie bitte die gesetzlichen Vorgaben. Sie finden einen Leitfaden zu den Anbringungsarten in der Rubrik Wissenswertes Investitionszuschüsse Photovoltaik: Wissensdatenbank zum Erneuerbaren-Ausbau-Gesetz (EAG) (→ eag-abwicklungsstelle.at)

Für Sie kann die Umsatzsteuerbefreiung zur Anwendung gelangen, sofern die oben genannten Voraussetzungen vorliegen (Maximalleistung von 35 kWp, Betrieb auf oder in der Nähe der genannten Gebäude).

Wird die PV-Anlage auf einer Freifläche oder einem Gebäude bzw. Bauwerk errichtet, das nicht begünstigt im Sinne des § 28 Absatz 62 dritter Satz des Umsatzsteuergesetzes 1994 ist, können Sie im Rahmen des nächsten PV-Fördercalls nach dem EAG einen Antrag auf Förderung stellen. Bitte achten Sie darauf, dass eingereichte Rechnungen von der EAG-Förderabwicklungsstelle OeMAG nur dann akzeptiert werden können, wenn sie mit Umsatzsteuer ausgestellt wurden.

Grundsätzlich gilt: Wurde bis 31. Dezember 2023 bereits ein Antrag auf Investitionszuschuss nach dem Erneuerbaren-Ausbau-Gesetz (EAG), BGBl. I Nr. 150/2021, eingebracht, kann der Nullsteuersatz nicht zur Anwendung kommen. In bestimmten Fällen gilt ein Antrag auf Investitionszuschuss jedoch von Gesetzes wegen als "nicht eingebracht". In diesen Fällen kann der Nullsteuersatz zur Anwendung kommen.

Dies ist beispielsweise der Fall für:

- Anträge, die im EAG aus budgetären Gründen nicht bedeckt werden konnten (§ 55 Absatz 5 EAG) und auch nicht an den Klima- und Energiefonds (KLI.EN) weitergeleitet wurden (siehe Förderleitfaden (→ klimafonds.gv.at))

- unvollständige Anträge, die nicht fristgerecht verbessert bzw. vervollständigt wurden (§ 8 Absatz 4 EAG-IZV, BGBl. II Nr. 64/2023)

- Anträge, bei denen die gesetzliche Inbetriebnahmefrist gemäß EAG nicht eingehalten wurde (§ 55 Absatz 8 EAG).

Sofern für die zu fördernde Maßnahme der ermäßigte Umsatzsteuersatz anzuwenden ist bzw. angewandt wurde, ist die Gewährung eines Investitionszuschusses ausgenommen. Ausgenommen davon sind Förderwerber:innen, welche die Voraussetzungen gemäß § 55 Absatz 10 EAG erfüllen.

Nein. Der erstmalige gültige Antrag muss vor Inbetriebnahme eingereicht worden sein.

Wurde ein Ticket gezogen, wird der Zeitpunkt des Ticketziehung als Einreichzeitpunkt für Ihr Projekt herangezogen. Ab 2024 ist eine Ticketziehung nur noch am ersten Tag des Fördercalls vorgesehen. Sollten Sie am ersten Tag des Fördercalls kein Ticket gezogen haben, können Sie jedoch während der Zeit des Fördercalls trotzdem im EAG-Portal ein Projekt erstellen und dieses einreichen. Als Einreichzeitpunkt gilt dann der Zeitpunkt der Einreichung dieses Projektes.

Hinweis

Das Servicebüro des Klimaschutzministeriums beantwortet weiterhin Fragen zur bisherigen Förderung (EAG Investförderung):

E-Mail: servicebuero@bmk.gv.at

Telefon: +43 (0) 800 21 53 59